2022-12-091432

财联社12月8日讯(编辑 张伟)11月中旬以来,信用债市场剧烈调整。部分期限收益率上行幅度超100bp,同时信用利差也在不断走阔,3年期各等级信用利差调整幅度最大。此外,从净融资来看,到期规模增加叠加取消发行潮,11月以来信用债净融资由正转负。二级成交中,12月以来,高估值信用债成交占比再次走高。

信用债惨烈调整

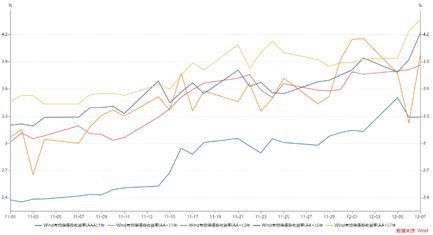

Wind数据显示,1年期AAA信用债收益率由11月1日2.3775%上行至12月7日3.2900%;3年期AA+信用债收益率由11月1日3.0150%上行至12月7日3.8650%;5年期AA+信用债收益率由3.2025%上行至4.2200%。上述各期限调整幅度分别为91.25bp、85bp、101.75bp。

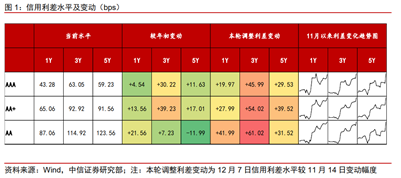

同时,信用利差大幅走阔。据中信证券数据,由11月中旬至12月7日,1年期AAA级信用利差上行19.97bp,3年期上行45.99bp,5年期上行29.53bp。此外,3年期各等级信用利差均有大幅上行,AA+、AA级分别上行54.02bp,61.02bp,具体来看,3年期各等级信用债利差分别处于历史75%、68%和 48%分位水平。

信用债净融资急转直下,11月由正转为-1424.0亿元

除此之外,值得注意的是,11月以来信用债净融资也在下降,市场动荡下,取消发现潮再现。据安信证券统计,11月1日- 30日信用债发行1292只,发行额10480.2亿元,偿还额(含到期回售,下同)11904.2亿元,环增5.4%,净融资额-1424.0亿元,由正转负。从品种来看,除ABS和PPN发行量有所增加外,其余券种发行量均有不同程度减少。

中信证券表示,本轮债市调整后,各等级期限信用利差适当回调,也是重塑了新的投资思路,为信用债配置收益打开了空间,也为2023年信用债市场布局提供了机会。

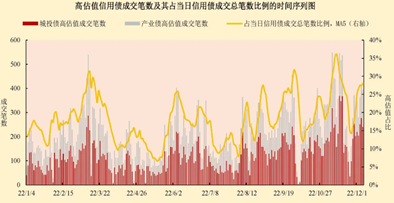

二级成交来看,招商证券统计显示,自11月以来,高估值信用债成交占比先升后降,12月以来占比再次扩大。截至12月7日,高估值信用债成交笔数占比位于25%-30%之间,高估值AA城投债及地产债成交笔数占比有所上升。

根据Broker和CFETS数据源,成交高于估值个券中,“22金禹水利MTN001”与“20铜仁水务MTN001”债券估值价格偏离幅度较大。

以上信息与图片来源于网络