2023-03-081443

财联社3月8日讯(记者 夏淑媛) 近日,美国保险监督官协会(NAIC)发布2022年财险业TOP25榜单。

其中,全球第一大财险公司美国州立农业保险(STATE FARM)以较大优势领先同业,稳居美国财险业C位;沃伦•巴菲特执掌的伯克希尔·哈撒韦(BERKSHIRE HATHAWAY)从2021年第14位跃升第2名;前进保险(PROGRESSIVE GRP)位居第三。值得注意的是,我国第一大财险公司人保财险,2022年实现原保险保费收入4854.34亿元(约合702.36亿美元),粗略计算,其保费已超越全美第二大财险公司伯克希尔·哈撒韦,仅次于州立农业保险。

中华联合保险集团研究所博士邱剑表示:“从具体险种来看,当前美国财险业形成了以车险为主,家财险、其他责任险、职工补偿险等为重要组成的多元化市场格局。TOP25公司在相同险种内各具优势,州立农业保险仍然是全美第一大私家车险和第一大家财险公司;伯克希尔·哈撒韦是全美第三大私家车险公司和第一大医疗责任险公司;前进保险则是全美第二大私家车险公司和第一大商用车险公司。”

美国财险市场格局稳固:州立农业保险常年稳居C位,巴菲特执掌的伯克希尔·哈撒韦重回第二,前进保险位居第三

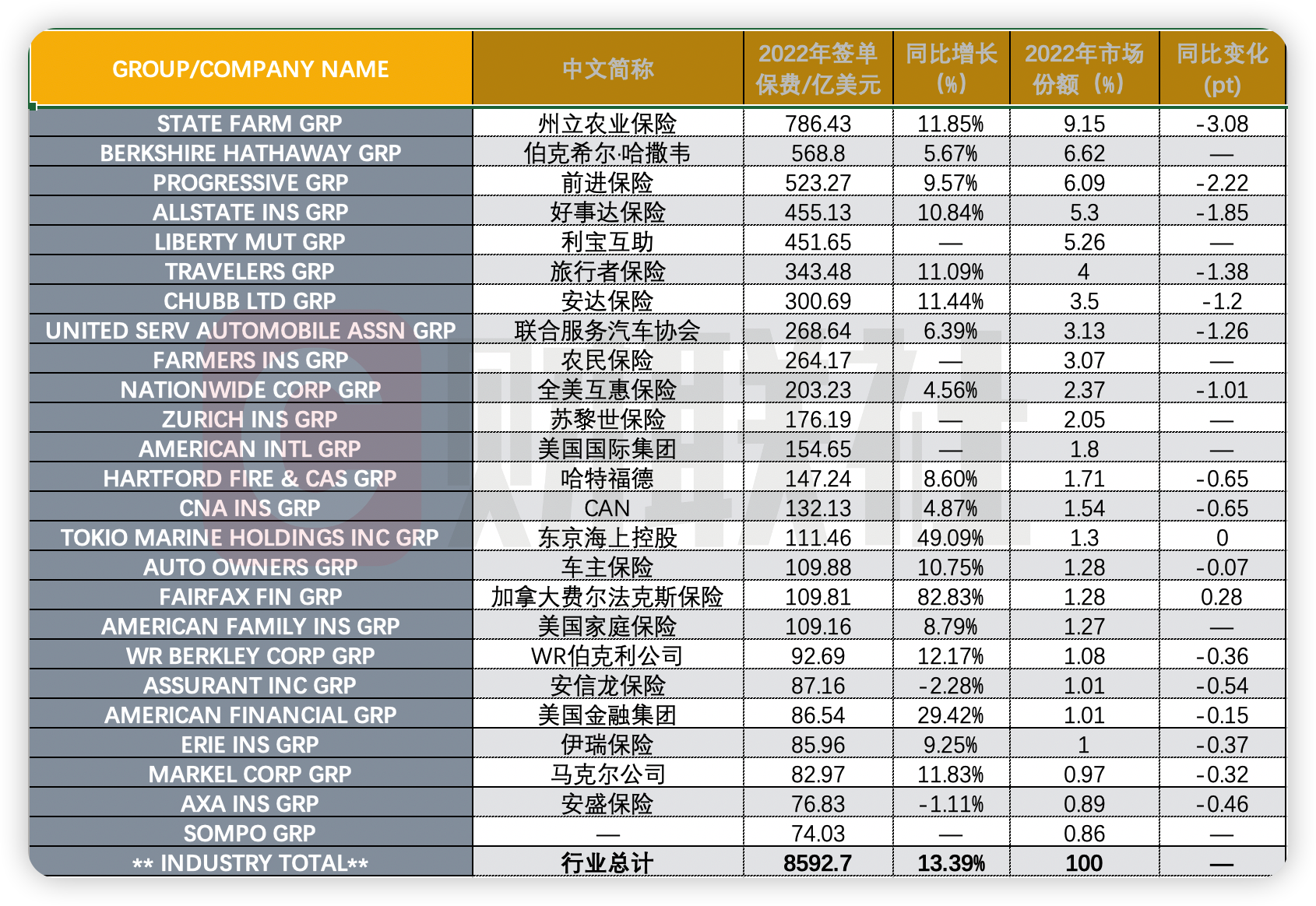

历经百年发展,美国已经成为全球第一大财产保险市场。NAIC数据显示,2022年美国财险业实现总签单保费8592.7亿美元,同比增长13.39%。

在邱剑看来,美国财险业的增长与经济增速息息相关。据悉,2022年,美国GDP数据25.46万亿美元,与2021相比增量为2.14万亿美元,名义GDP增长幅度9.1%,领跑全球。

从2022年TOP25榜单来看,保费超过100亿美元的财险公司一共18家,较2021年增加8家。

其中,全球第1大财险公司州立农业保险以较大优势领先同业、连续多年稳居美国财险第一的位置。2022年,该公司财险业务实现签单保费786.43亿美元,同比增长11.85%,但市占率仅为9.15%。

据财联社记者观察,近年来,州立农业保险市占率呈逐年下滑态势,从2012年10.28%下挫至2022年9.15%。在招商证券分析师郑积沙看来,州立农业保险市占率额逐年下滑主要受其业务规模较大且创新性不足影响。

沃伦•巴菲特执掌的伯克希尔·哈撒韦,则从2021年第14位跃居美国财险市场第二,签单保费为568.8亿美元,同比增长5.67%,市占率为6.62%。

排在第三位的是前进保险,该公司2022年实现签单保费523.27亿美元,同比增长9.57%,市占率6.09%,较2021年缩水2.22个百分点。

排名第四至七位的依次是好事达保险、利宝互助、旅行者保险和安达保险,4家公司签单保费均超过300亿美元。

表1 2022年美国财险市场TOP25

“整体来看,美国财险市场格局保持相对稳定,2022年25强中有23家险企均在2021年TOP25榜单中出现,市场地位不可撼动。尤其市场前三大财险公司州立农业保险、伯克希尔·哈撒韦和前进保险排名基本保持不变。除前三大财险公司以外,其他险企保费及市占率差距较小。”邱剑介绍。

据邱剑统计,2022年,美国财险行业 CR5、CR10、CR25 分别为 32.41%、48.48%、67.52%,整体市场集中度较低,且近5年美国财险行业CR5、CR10、CR25变动不超过1.1个百分点。

表2 近5年美国财险业市场集中度

邱剑分析,美国财险业市场格局较为分散且稳定主要受三方面原因影响:

一是美国保险业务主要由各州监管且存在准入限制,这给财险公司在全国范围内开展业务带来困难。

二是各家财险公司业务结构差异较大,不同公司的业务优势领域也各不相同。

三是美国财险市场参与主体众多,竞争更为充分。

相较之下,我国财险市场集中度更高,人保财险、平安产险、太保产险“老三家”地位稳固,CR3多年保持在60%以上,其中仅人保财险一家所占份额就长期维持在30%以上。

私家车险领域:州立农业保险、前进保险及伯克希尔·哈撒韦位居前三,TOP25公司差异化经营特征明显

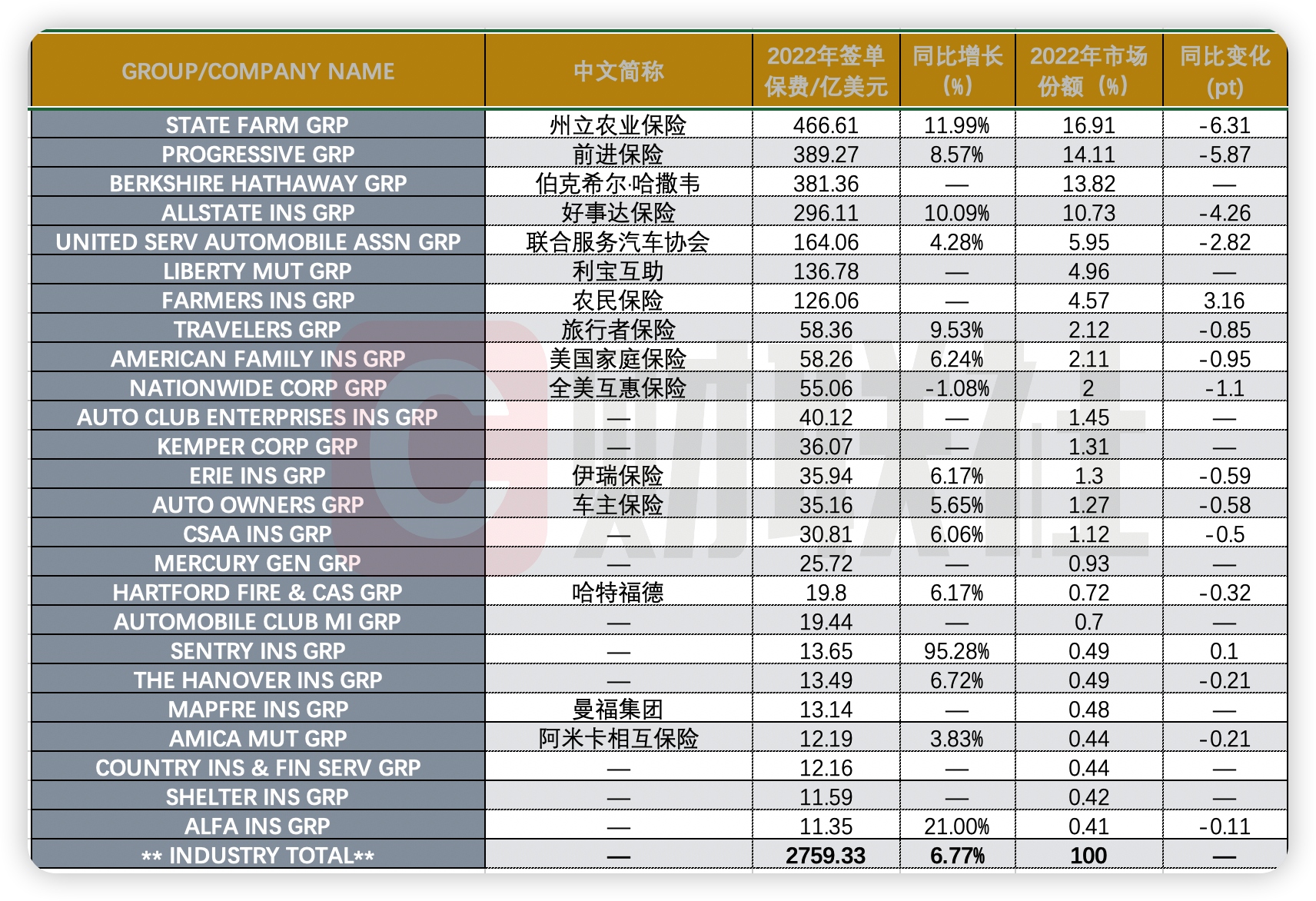

私家车险是美国财险业的最大险种。NAIC数据显示,2022年美国私家车险业务实现签单保费2759.33亿美元,同比增长6.77%。

从私家车险领域的TOP25榜单来看,与财险总保费的TOP25榜单有一定交叉重叠。2022年,全美前三大私家车险公司——州立农业保险、前进保险及伯克希尔·哈撒韦正是财险总保费的前三家公司,分别实现签单保费466.61亿美元、389.27亿美元、381.36亿美元,市占率分别为16.91%、14.11%、13.82%,3家公司的优势业务均是私家车险。

以市场排名第1的STATE FARM2为例,其总保费为786.43亿美元,私家车险保费为466.61亿美元,业务占比近6成;第2名的伯克希尔·哈撒韦,私家车险保费占到全部保费的68%;第3名的前进保险,私家车险占比更是达到73%。

值得注意的是,美国财险公司的业务结构差异较大,并非所有前25家财险公司都以车险为主,不少都有其特色业务。例如,

旅行者保险(TRAVELERS GRP)的私家车险占比仅为17%,但其优势业务职工补偿保险(Workers' Compensation)则在全美财险业排名第一。

再如,总保费排名排名第7名的安达保险(CHUBB LTD GRP),虽然未进入私家车险TOP25榜单,但其优势在于责任险(Other Liability),也是美国最大的责任险公司。

表3 2022年美国私家车险TOP25榜单

家财险市场:州立农业保险稳居第一,前进保险排名第十,伯克希尔未上榜

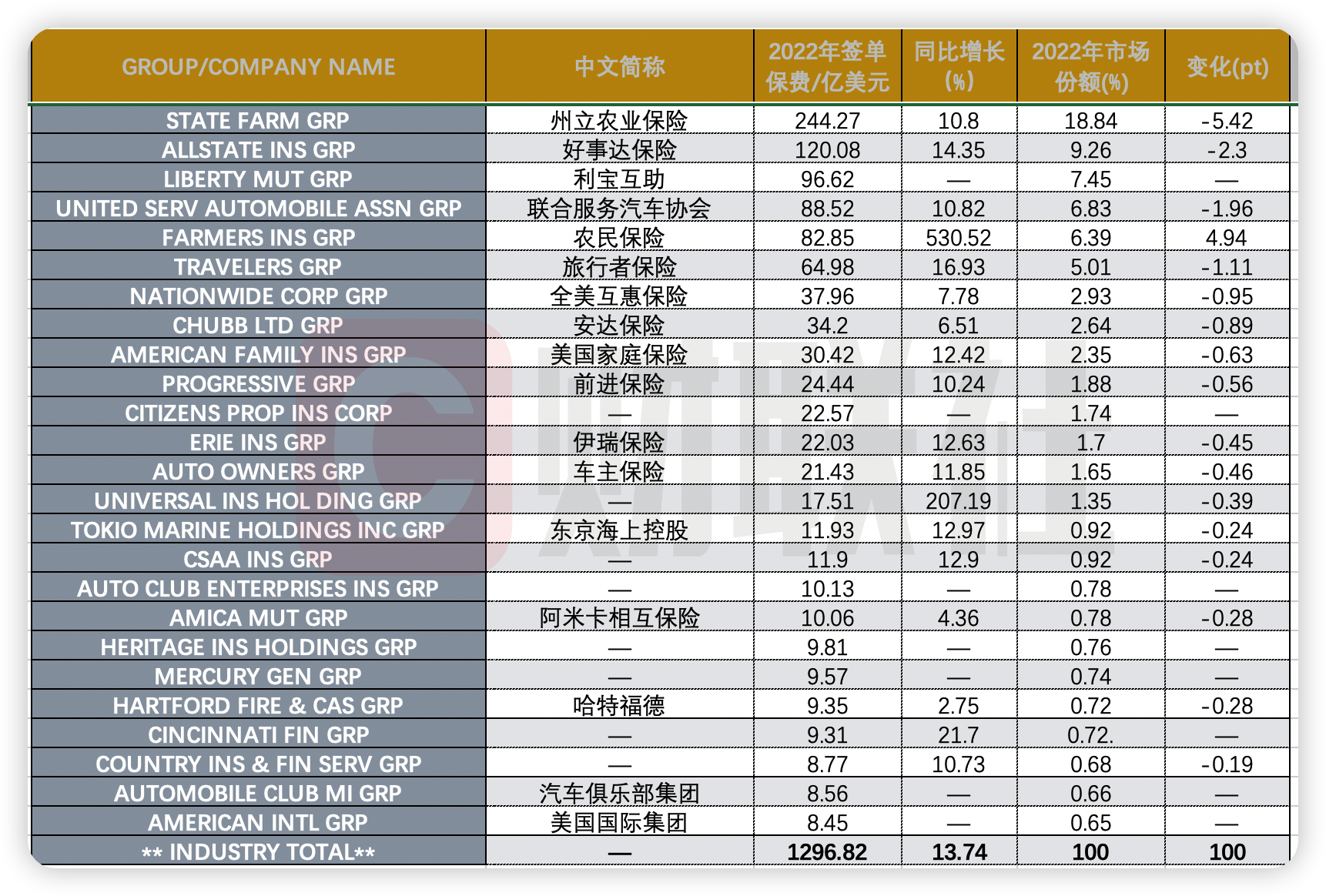

家财险是美国仅次于车险的第二大类财险业务,主要为房屋提供财产安全和意外损害保障。2022年,美国家财险实现签单保费1296.82亿美元,同比增长13.74%。

在这一业务上居前的也是总保费居前的财险公司。STATE FARM不仅是第一大私家车险公司,也是第一大家财险公司,2022年保费244.27亿美元,市场份额18.84%,领先第2名近10个百分点。

家财险业务第二名为好事达保险,这也是全美第四大财险公司,好事达保险公司2022年家财险业务保费120.08亿美元,在家财险领域的市场份额为9.26%。

值得关注的是,前进保险在2021年首次成为第十大家财险公司,2022年继续保持第十名位置不变,而全美第二大财险公司伯克希尔·哈撒韦,则未进入家财险TOP25榜单,但公司旗下的GEICO(盖可保险)为全美第一大医疗责任险公司。

郑积沙分析,美国家财险市场主要受巨灾扰动。据悉,2021年,美国共发生20起气候灾害事件,总损失超过10亿美元,其中飓风艾达是2021年造成损失最大的自然灾害,总损失估计为650亿美元,飓风、洪水和野火灾害频发也使得家财险综合成本率再次突破100%至103.8%。

表4 2022年美国家财险TOP25榜单

商用车险市场:前进保险第一,州立农业保险仅排第11位,TOP25公司定价能力全球领先

2022年,美国商用车险签单保费585亿美元,同比增长15.48%。

其中,全美前三大商用车险公司—前进保险、旅行者保险、利宝互助的保费收入分别为92.67亿美元、31.39亿美元、23.47亿美元,市占率分别达到15.84%、5.37%、4.01%。

其中,前进保险相对于其他公司优势明显,市占率是第二名旅行者保险的3倍。业内人士指出,商用车险市场的分散程度明显高出私家车险市场。

商用车险业务处于第3到第6位的,分别为老共和保险、苏黎世保险和伯克希尔·哈撒韦,市场份额分别为3.84%、3.02%、2.92%。

郑积沙表示:“美国财险行业整体盈利能力不佳,但通过纳入从宏观经济到个人的多类因素,并充分考虑细分人群的行为,已经形成了一套复杂且科学的费率确定机制,代表了全球财险市场的最高水平”。

以各州车险费率为例,虽然车险费率的具体计算方法在各州都存在不同,但大部分州都采取161级计划, 即通过主要因素和次要因素共同确定车险费率水平,主要因素包括被保险人的年龄、性别、身份、婚姻状况及机动车辆的使用状况,次要因素包括车速、司机情况、车况、地区、心理因素等,充分反映被保标的的风险特征。

表5 2022年美国商用车险TOP25榜单

在邱剑看来,美国财险市场主体众多,TOP25强之所以能够保持市场份额基本稳定,主要依靠差异化经营和精细化定价。

作为美国最大的细分市场,财产险和意外险领域保险公司数量多达2500余家。与之相比,我国财险主体相对较少,但市场竞争激烈程度不减。

邱剑表示,无论头部公司,还是中小型险企,一是要立足自身优势与特色,找到市场差异化竞争领域,形成独具特色和比较优势的专业险种和经营模式,才能实现公司高质量转型和差异化发展。

二是要聚焦细分客群,提升精细化定价能力。精细化定价是财险公司核心竞争能力的体现,也是公司价值贡献的重要源泉,无论车险,还是非车险,核保政策、费率定价精细化,既要抓住主要风险,又要考虑次要风险。

以上信息与图片来源于网络